Морское страхование, его возникновение и развитие взаимосвязано с зарождением и развитием морской торговли. Со временем страховая деятельность выделилась из сферы обращения ростовщического и банковского капитала в самостоятельное звено финансовой системы каждого государства.

- Введение в морское страхование

- Исторические предпосылки морского страхования

- Экономическая сущность морского страхования

- Правовая основа морского страхования

- Роль капитана в подготовке претензионных доказательств по факту страхового случая

- Общая характеристика и оценка объектов морского страхования

- Понятие объекта морского страхования и морской сюрвей

- Андеррайтинг морских судов

- Понятие введенного судна

- Судовая ипотека и морское страхование

- Андеррайтинг грузов и грузовых контейнеров, принимаемых к морской перевозке

- Фрахт как объект морского страхования

- Гражданско-правовая ответственность судовладельца как объект морского страхования

- Расходы по общей аварии как объект морского страхования

Основу правоотношений морского страхования составил договор морского страхования, удостоверяемый страховым полисом. Экономическая сущность морского страхования заключается в перераспределительных денежных отношениях по созданию и использованию ресурсов страхового фонда, предназначенного на возмещение ущерба от морских опасностей и других непредвиденных случайностей. Эти аспекты и будут подробнее рассмотрены ниже.

Введение в морское страхование

Исторические предпосылки морского страхования

Морская торговля всегда сопряжена с риском. Еще в древности купцы искали способы защитить себя от потерь, связанных с гибелью судов или грузов.

Первые формы страхования появились в виде морского займа. Кредитор предоставлял деньги под залог судна или груза, но возвращал долг только в случае успешного завершения рейса. По сути, кредитор брал на себя часть риска и получал за это повышенные проценты. Ярким примером такого договора был бодмере, при котором кредит выдавался под залог самого судна.

С развитием торговли и появлением более сложных финансовых инструментов, страхование от морских рисков выделилось в отдельную сферу. Возникли специализированные страховые компании, которые, собирая взносы с многих судовладельцев, создавали фонды для компенсации убытков в случае страховых случаев.

Важным этапом в развитии морского страхования стало применение математических методов для оценки рисков. Статистика морских происшествий позволила более точно рассчитывать страховые премии и создавать надежные страховые системы.

Экономическая сущность морского страхования

Морское страхование – это механизм распределения рисков, связанных с морской торговлей. Суть его заключается в создании страхового фонда, куда участники вносят денежные взносы (страховые премии). В случае наступления страхового события (например, гибель судна, повреждение груза) убытки возмещаются из этого фонда.

Исторически первым видом страхового фонда были натуральные запасы на судне. С развитием торговли и появлением денег страховые фонды стали денежными.

Источник: Pixabay.com

Денежная оценка рисков позволила точно определять размер страховых выплат и привела к появлению специальной валюты страхования.

Развитие страхового дела было связано с появлением страховых компаний, использованием математических методов для оценки рисков и созданием классификационных обществ для оценки судов.

Современное морское страхование – это сложная система экономических отношений, направленная на минимизацию рисков и обеспечение стабильности морской торговли.

Страхование выполняет несколько функций:

- Распределительная: Распределяет риски между множеством участников.

- Контрольная: Контролирует соблюдение условий договора и предотвращает мошенничество.

- Предупредительная: Способствует принятию мер по предотвращению страховых случаев.

- Страховой фонд формируется за счет взносов участников и используется для выплаты компенсаций. Он может быть организован как в форме взаимного страхования (клубы), так и в форме акционерных компаний.

Морское страхование играет важную роль в экономике, обеспечивая стабильность морской торговли и защищая интересы всех ее участников.

Морское страхование тесно связано с различными договорными отношениями в сфере морской торговли.

Основные из них:

- Договор морского страхования: Основной договор, регулирующий отношения между страховщиком и страхователем. Определяет условия страхования, страховую сумму, страховые случаи и порядок выплаты страхового возмещения.

- Договор Международные Правила морской перевозки опасных грузовморской перевозки: Регулирует отношения между перевозчиком (судовладельцем) и грузоотправителем. Морское страхование часто является неотъемлемой частью этого договора.

- Договор фрахтования: Регулирует отношения между фрахтователем (арендатором судна) и судовладельцем. Морское страхование может применяться для защиты интересов как фрахтователя, так и судовладельца.

- Договор буксировки: Регулирует отношения между буксиром и буксируемым судном. Страхование может использоваться для защиты от рисков, связанных с буксировкой.

- Договор спасания: Регулирует отношения между спасателем и судном, оказавшимся в бедственном положении. Страхование может покрывать расходы на спасение и компенсировать убытки.

Пример:

Представьте, что компания отправляет груз контейнером на судне. В этом случае будут заключены следующие договоры:

- Договор морской перевозки между компанией и судоходной компанией.

- Договор морского страхования между компанией и страховой компанией для защиты груза от различных рисков (потеря, повреждение, кража и т. д.).

- Договор фрахтования (если судно было арендовано).

- Договор страхования судна (заключен судоходной компанией).

Правовая основа морского страхования

Правовую основу морского страхования составляет договор морского страхования, а также правила клубов взаимного страхования судовладельцев.

Правовые нормы морского страхования находят свое закрепление в соответствующих договорах страхования. Договор морского страхования представляет собой гражданско-правовую сделку.

Это двустороннее письменное соглашение, в силу которого страховая организация обязуется при наступлении страхового случая возместить понесенный ущерб вследствие этого события указанному в договоре страхователю или иному лицу (выгодоприобретателю), уполномоченному на ее получение, а страхователь обязуется уплачивать страховые платежи (страховые премии), назначенные страховщиком. В результате заключенного договора морского страхования между страхователем и страховщиком складываются определенные правоотношения, которые направлены на удовлетворение имеющихся страховых интересов.

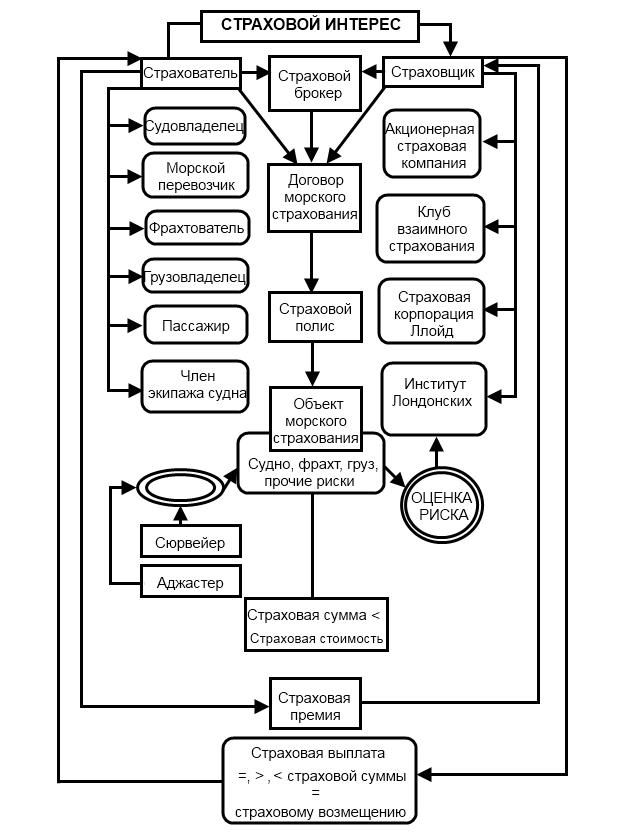

В качестве страховой организации, участвующей в заключении договора морского страхования, могут выступать:

- акционерная страховая компания,

- клуб взаимного страхования;

- страховая корпорация Ллойд.

Страховые платежи – это плата за морское страхование, через которые страхователь удовлетворяет свой страховой интерес.

Страховые платежи – это плата страхователя за страховую защиту. Для страховщика эти платежи формируют фонд, из которого выплачиваются компенсации при наступлении страховых случаев.

В международной практике страховые платежи называют по-разному:

- Премия – в акционерных компаниях.

- Call – в клубах взаимного страхования.

По сути, это одна и та же вещь: оплата за риск, которую страхователь несет за свое имущество или деятельность.

Применительно к конкретному содержанию заключаемого договора морского страхования назначенные страхователю страховые платежи могут быть фиксированными (окончательными) и нефиксированными (подлежащими доплате).

Чрезвычайные страховые платежи – это дополнительные взносы, которые судовладельцы, являющиеся членами клуба взаимного страхования, обязаны выплатить вне зависимости от предыдущих платежей. Отказ от такой выплаты может привести к серьезным последствиям, вплоть до исключения из клуба и потери страховой защиты.

Размер этих платежей обычно рассчитывается в процентах от валовой вместимости судна и устанавливается правлением клуба.

Нефиксированные страховые платежи также встречаются и в акционерных страховых компаниях, особенно при страховании крупных партий грузов. Такие платежи могут быть минимальной суммой или депозитом, которые могут изменяться в зависимости от различных факторов.

Читайте также: Безопасность судоходства: ключевые аспекты, правила, Конвенции и рекомендации для успешного плавания

По сути, нефиксированные платежи позволяют страховым компаниям гибко реагировать на изменения рисков и обеспечивать финансовую устойчивость фонда.

Нефиксированный характер страховых платежей здесь, применительно к конкретным условиям заключаемого договора морского страхования, может быть выражен через особым образом обозначенную морским страховщиком:

- минимальную страховую премию (minimum premium income);

- и депозит страховой премии (premium income in advance).

Минимальная страховая премия – это фиксированная сумма, которую страхователь обязан выплатить страховой компании независимо от того, произойдет страховой случай или нет. Даже если договор страхования будет признан недействительным, эта премия не возвращается. По сути, это своего рода гарантийный платеж, который страховщик получает за принятие риска на себя.

Что такое депозит страховой премии?

Депозит страховой премии – это авансовый страховой платеж, назначенный страхователю морским страховщиком в счет заключенного договора морского страхования.

Первоначально внесенная сумма депозита корректируется с учетом фактического положения дел у страхователя (например, количеством отправленных грузовых партий) в течение срока действия договора морского страхования и при окончательном расчете между страхователем и страховщиком, когда срок ранее заключенного договора морского страхования полностью истек. Любой страховой платеж, независимо от фиксированного или нефиксированного его характера, должен оплачиваться страхователем в валюте страхования.

Аналогичным образом в валюте страхования указывается страховая сумма и страховое возмещение по условиям договора морского страхования.

Различают:

- традиционный,

- и генеральный страховой полис.

Кроме того, страховой полис может быть именной (где указан страхователь и/или выгодоприобретатель) и на предъявителя. В качестве промежуточного документа, предшествующего выдаче страхового полиса, может быть выдан страховой сертификат.

Физическое или юридическое лицо, на руках которого находится страховой полис, называется держателем страхового полиса или полисодержателем.

Передача страхового полиса от одного предъявителя к другому предъявителю осуществляется с помощью специальной передаточной надписи – индоссамента. В хозяйственном обороте, связанном с торговым мореплаванием, получили распространение:

- рейсовые (срочные) страховые полисы, т. е. имеющие фиксированный срок действия;

- смешанные, т. е. на срок и на рейс одновременно;

- таксированные (valued policies), т. е. имеющие твердо фиксированную страховую стоимость, или нетаксированные (non valued policies), где страховая стоимость заранее не указывается, а при гибели застрахо ванного имущества оценка его стоимости устанавливается документально по факту.

Гражданский Кодекс РФ не относит страховой полис к числу денежных документов. В случае утери страхового полиса страхователем (держателем) или иным участником страховых правоотношений (например, выгодоприобретателем) он подлежит восстановлению в качестве дубликата.

В качестве страховых случаев понимаются морские опасности и другие случайности, которые угрожают торговому мореплаванию. При наступлении страхового случая страхователь обязан принять разумные и доступные меры по предотвращению или уменьшению убытков.

Страхователь обязан сообщить страховщику о страховом случае как можно скорее и следовать его инструкциям. В международной практике термин “страховой случай” часто заменяется на более широкое понятие “риск“.

Морское страхование покрывает различные риски, связанные с мореплаванием, такие как:

- Опасности моря (например, столкновения).

- Случайности на море (например, пожар, аварийная выброска груза).

- Экстраординарные риски (необычные события, не связанные непосредственно с морем).

По сути, морское страхование защищает от любых непредвиденных событий, которые могут произойти во время морской перевозки.

Страховая сумма в договоре морского страхования – это максимальная компенсация, которую страховщик готов выплатить при наступлении страхового случая. Эта сумма должна точно отражать реальную стоимость застрахованного имущества на момент заключения договора.

Страхователь предлагает страховую сумму, а страховщик ее либо принимает, либо предлагает свою. Важно, чтобы сумма не превышала реальную стоимость имущества. Если сумма указана завышенной, то та часть договора, которая превышает реальную стоимость, считается недействительной. Если же сумма занижена, то и компенсация при наступлении страхового случая будет уменьшена пропорционально.

Источник: Pixabay.com

В случае, если по получении страхового возмещения судно окажется непогибшим, страховщик может требовать, чтобы страхователь или выгодоприобретатель, оставив за собой имущество, возвратил страховое возмещение за вычетом той части страхового возмещения, которая соответствует реальному ущербу, причиненному страхователю или выгодоприобретателю. Страховое возмещение страхователю по факту страхового случая в связи с причиненным материальным ущербом является страховой выплатой. Выплата страхового возмещения увязывается с конкретным объектом страхования, указанным в договоре морского страхования. Выплачиваемое страховое возмещение не может быть больше страховой суммы (страховой стоимости), обусловленной условиями договора морского страхования.

Объектом морского страхования может быть всякий имущественный интерес, связанный с торговым мореплаванием. За объект морского страхования, например, может быть принято судно, в т. ч.:

- строящееся судно,

- груз,

- фрахт.

Сюда же относятся плата за проезд пассажиров, плата за пользование судном, ожидаемая от груза прибыль и другие обеспечиваемые судном, грузом и фрахтом требования. В качестве объекта морского страхования могут быть признаны Зарплаты моряков на разных типах судовзаработная плата и иные причитающиеся капитану судна суммы, в том числе расходы на репатриацию, ответственность судовладельца перед третьими лицами. Объект морского страхования должен быть указан в договоре морского страхования.

Страхователь или выгодоприобретатель обязан немедленно, как только это станет ему известно, сообщить страховщику о любом существенном изменении, которое произошло с объектом страхования или в отношении объекта страхования (перегрузка, изменение способа перевозки груза, порта выгрузки, отклонение судна от обусловленного или обычного маршрута следования, оставление судна на зимовку и др.). Страховая сумма отражает денежный эквивалент объекта страхования, обозначаемого соответствующим договором морского страхования. Во многом от действительной стоимости объекта морского страхования на день заключения договора морского страхования определяется величина страхового платежа (страхового взноса), назначаемого морским страховщиком страхователю. Через объект морского страхования выражается страховой интерес страхователя и его намерение заключить договор морского страхования. Без страхового интереса не может быть заключен договор морского страхования.

При заключении договора морского страхования страхователь обязан сообщить страховщику сведения об обстоятельствах, которые имеют существенное значение для определения степени риска, угрожающего объекту страхования, и которые известны или должны быть известны страхователю.

В отношении судна, принимаемого на страхование, к числу таких существенных обстоятельств относятся:

- год постройки судна (объективно в наиболее общей форме указывает страховщику на его техническое состояние);

- назначение судна (например, сухогруз, нефтеналивное судно, газовоз, автомобильный паром и т. д.);

- водоизмещение судна (количество воды, вытесненное плавающим судном. Различают массовое водоизмещение, равное массе судна, т. е. массе воды, помещающейся в объеме подводной части судна, и объемное водоизмещение, т. е. объем судна ниже ватерлинии);

- брутто-тоннаж (валовая или полная регистровая вместимость судна);

- конструктивные особенности и технологические материалы, использованные при постройке корпуса судна (стальные, деревянные, смешанные, композитные и т. д.);

- Требования государства флага – Российской Федерациифлаг судна (имея в виду, где осуществлена регистрация судна. Особое внимание обращается на факт регистрации судна под «удобным» флагом какого-либо иностранного государства). Наличие регистрации судна под «удобным» флагом обеспечивает недосягаемость судна для конфискации и взысканий органами власти страны проживания судовладельца. Кроме того, позволяет избежать процедуры декларирования доходов, на которые приобретено судно. Одновременно судовладелец получает легальную возможность обойти некоторые обязательные требования своей страны проживания. Например, запрет нанимать в экипаж моряков-иностранцев, необходимость выплаты определенной минимальной заработной платы членам экипажа и обязательного социального страхования моряков за счет средств судовладельца. Через регистрацию под «удобным» флагом судовладелец также получает большие возможности для налогового планирования, за счет уменьшения или избежания налогов на доходы, полученные от коммерческой эксплуатации судна;

- судовладелец (юридическое или физическое лицо, эксплуатирующее судно от своего имени, независимо от того, является ли оно собственником судна или использует его на ином законном основании);

- ограничения по району плавания (содержащиеся в судовых документах). Речь идет о том, что судно, принимаемое на страхование, относится к числу океанских судов, морских судов дальнего и малого плавания, прибрежного плавания, класса река-море и др.;

- вид Судовые энергетические установки с двигателями внутреннего сгорания и газотурбинные установкиглавного судового двигателя и используемого для его эксплуатации топлива (например, дизельная установка, паротурбинная установка, атомная энергетическая установка и т. д., соответственно дизельное топливо, уголь, ядерные энергетические материалы и т. д.).

В отношении груза, предназначенного для перевозки и принимаемого на страхование, к числу таких существенных обстоятельств относятся:

- вид груза (например, генеральный, навалочный, крупногабаритный, рефрижераторный и т. д.);

- позиция товарной номенклатуры (например, в отношении навалочных грузов указывается, какой именно подлежит морской перевозке: сахар-сырец, зерно, шрот, щебень и т. д. Если планируется, например, морская Выгрузка груза с судна-газовоза рефрижераторного типаперевозка рефрижераторного груза, то указывается – мороженая рыба, мясо, цитрусовые, куриные окорочка и т. п.);

- тара и упаковка груза (например, мешки, паллеты (поддоны), коробки, ящики и т. д.);

- масса, вес, объем груза в соответствующих единицах измерения;

- маршрут следования груза (с точки зрения ожидаемых погодно-климатических условий в процессе морской перевозки, а также необходимого технологического оборудования в порту погрузки и порту выгрузки для погрузочно-разгрузочных операций);

- прочие специфические особенности морской перевозки груза (например, доставка груза от дверей склада порта погрузки до дверей склада порта выгрузки; ожидаемые политические риски в пути следования груза (например, объявление груза в порту выгрузки контрабандным товаром) и т. д.

Существенные обстоятельства о судне, которые страхователь обязан сообщить страховщику, помогают оценить риск и определить стоимость страхования.

Что такое котировка риска?

Котировка риска – это процесс оценки риска и определения страховой ставки. Ее проводит страховщик или его представитель – брокер.

Если страхователь скрыл важные сведения или сообщил ложные данные, страховщик может расторгнуть договор и оставить за собой страховую премию.

Однако, если скрытые обстоятельства перестали быть актуальными или страховщик сам не получил запрашиваемые сведения, он не может расторгнуть договор по этим причинам.

По сути, от достоверности информации, предоставляемой страхователем, зависит правильная оценка риска и справедливость страховых условий.

Будет интересно: Опасности, связанные с транспортировкой грузов через юго-восточное Красное море

Если после заключения договора ситуация изменилась и риск увеличился (например, судно пошло другим маршрутом), страховщик может изменить условия договора или потребовать дополнительную плату. Если страхователь не согласен, договор может быть расторгнут.

Страховщик получает оплату за страхование сразу после заключения договора. Оплачивать должен страхователь (владелец судна, груза и т. д.).

Выгодоприобретатель – это лицо, которое получит страховую выплату в случае страхового события. Наличие выгодоприобретателя не освобождает страхователя от его обязанностей по договору. Выгодоприобретатель может сам выполнять эти обязанности, если договор был заключен по его поручению или если он согласился с ним задним числом.

Страховщик выдает страхователю документ (страховой полис), подтверждающий заключение договора. Если выгодоприобретатель не указан в договоре, полис может быть выдан на предъявителя.

Неотъемлемой правовой нормой в РФ в отношении договора морского страхования является соблюдение страховщиком тайны страхования. Гражданский кодекс РФ под тайной страхования понимает совокупность сведений о страхователе, которые получены страховщиком в результате своей профессиональной деятельности и не подлежат разглашению во всеобщее сведение. За нарушение тайны страхования морской страховщик несет ответственность по закону (в РФ – в соответствии с Гражданским кодексом Российской Федерации).

Одна из отличительных особенностей договора морского страхования – абандон. Правовой и экономический смысл абандона заключается в возможности отказа страхователя от своих прав на застрахованное судно и/или перевозимый этим судном груз с целью получения от страховщика всей (100 %) страховой суммы. Заключая договор морского страхования, страхователь обязан объявить денежную сумму, на которую он страхует соответствующий интерес, т. е. страховую сумму. В случае абандона страховая сумма выплачивается страхователю или выгодоприобретателю, а права на застрахованное имущество переходят к страховщику. Основанием для заявления абандона со стороны страхователя или выгодоприобретателя по договору морского страхования служат:

- пропажа судна без вести;

- уничтожение судна и/или груза (полная фактическая гибель);

- экономическая нецелесообразность восстановления или ремонта судна (полная конструктивная гибель);

- экономическая нецелесообразность устранения повреждений судна или Как происходит грузооборот морских портовдоставки груза в порт назначения;

- захват судна или груза, застрахованных от такой опасности, если захват длится более чем шесть месяцев.

Заявление об абандоне (notice of abandonment) должно быть сделано страховщику в течение шести месяцев с момента окончания срока или наступления обстоятельств, удостоверяющих юридический факт пропажи судна без вести, полной фактической или конструктивной гибели и т. д. Правовые нормы требуют от страхователя или выгодоприобретателя по договору морского страхования, чтобы заявление об абандоне было сделано в безусловной форме. Это значит, что заявление об абандоне не может быть взято страхователем или выгодоприобретателем обратно. По истечение шести месяцев страхователь или выгодоприобретатель утрачивает право на абандон и может требовать возмещения убытков на общих основаниях.

Международная правоприменительная практика различает абандон судна (abandonment of the vessel) и рейсовый абандон (abandonment of the voyage).

Что такое абандон судна?

Абандон судна означает отказ страхователя от имущественных прав на застрахованное судно в пользу морского страховщика с целью получения от него всей страховой суммы, предусмотренной условиями данного договора морского страхования.

Рейсовый абандон – это когда судно, перевозящее груз, терпит аварию и больше не может продолжать свой путь. Груз при этом может быть спасен и доставлен в безопасное место. После объявления абандона все расчеты по аварии прекращаются.

Генеральный страховой полис – это договор, который покрывает все или часть грузов, отправляемых страхователем в течение определенного периода. Страхователь обязан сообщать страховщику о каждой отправке. Если он этого не сделает, страховщик может отказать в выплате компенсаци

По требованию страхователя страховщик обязан выдавать страховые полисы или страховые сертификаты отдельных отправок грузов, подпадающих под действие генерального страхового полиса. В случае несоответствия содержания страхового полиса или страхового сертификата отдельных отправок грузов генеральному страховому полису, предпочтение отдается страховому полису или страховому сертификату.

Страховщик вправе отказаться от страхования по генеральному страховому полису, если страхователь умышленно:

- не сообщил необходимые сведения об отдельных отправках грузов или несвоевременно сообщил их;

- неправильно указал род и вид груза или его страховую сумму.

В таких случаях страховщик имеет право на получение всей суммы страховой премии, которую он мог бы получить при надлежащем исполнении договора морского страхования.

Если застрахованный груз продали, то договор страхования остается в силе. Новый владелец груза получает все права и обязанности прежнего владельца, включая обязанность платить страховую премию.

Обычно договор страхования прекращается при продаже судна. Однако, если судно продали во время рейса, по просьбе страхователя договор может действовать до конца рейса, и новый владелец судна будет нести все страховые обязательства. То же самое касается страхования ответственности судовладельца.

Страховая компания не платит компенсацию, если ущерб произошел по вине страхователя или выгодоприобретателя.

При страховании судна страховщик не несет ответственности за убытки, причиненные вследствие:

- отправки судна в немореходном состоянии; если только немореходное состояние судна не было вызвано скрытыми недостатками судна;

- ветхости судна и его принадлежностей, их изношенности;

- погрузки с ведома страхователя или выгодоприобретателя либо его представителя, но без ведома страховщика веществ и предметов, опасных в отношении взрыва и самовозгорания.

Существует ряд случаев, когда страховщик также освобождается от ответственности при страховании груза. Основанием для этого служит доказательство страховщиком, что убытки грузу были причинены:

- умышленно или по грубой неосторожности отправителя или получателя груза либо его представителя;

- вследствие естественных свойств (пороков) груза (порча, убыли, ржавчины, плесени, утечки, поломки, самовозгорания и других);

- вследствие ненадлежащей упаковки.

Перечисленные основания освобождения страховщика при страховании судна и груза также являются законными основаниями для освобождения страховщика от ответственности при страховании фрахта.

Убытки, причиненные вследствие ядерного инцидента, освобождают страховщика от возмещения ущерба, причиненного страхователю или выгодоприобретателю. К ним относятся убытки вследствие:

- ядерного взрыва,

- радиации,

- или радиоактивного заражения.

Страховщик не отвечает также за убытки, возникшие вследствие:

- Пираты XXI века – романтика или суровая действительность?военных или пиратских действий;

- народных волнений;

- забастовок.

Страховщик освобождается от выплаты компенсации, если утрата или повреждение застрахованного имущества (судна или груза) произошли по вине государственных органов (например, в результате конфискации) или по вине самого страхователя или лица, получающего страховую выплату (например, из-за их грубой неосторожности).

Страховщик обязан возместить страхователю или выгодоприобретателю необходимые расходы, произведенные им для:

- предотвращения или уменьшения убытков, за которые несет ответственность страховщик, если даже меры, принятые страхователем или выгодоприобретателем по предотвращению или уменьшению убытков, оказались безуспешными;

- выполнения инструктивных указаний страховщика по факту страхового случая (в целях предотвращения или уменьшения убытков);

- выяснения и установления размера убытков, подлежащих возмещению страховщиком;

- составления диспаши по общей аварии.

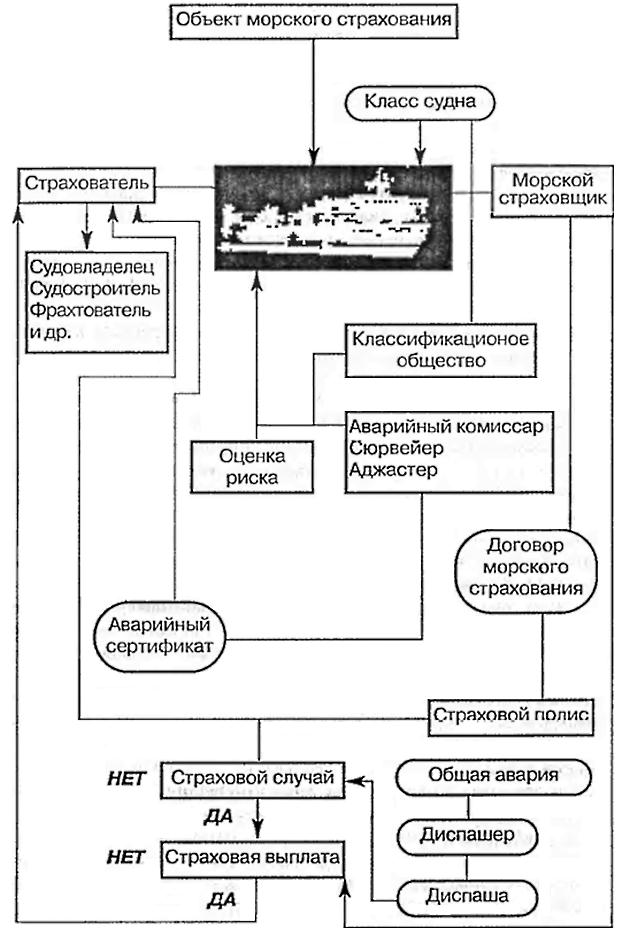

Схематически содержание договора морского страхования в терминах и понятиях показано на рис. 2.

Роль капитана в подготовке претензионных доказательств по факту страхового случая

Роль капитана в случае аварии на судне крайне важна. Его действия напрямую влияют на финансовые потери судовладельца. Ошибки капитана могут привести к повышению страховых премий в будущем, так как каждый страховой случай увеличивает убыточность для страховщика.

Минимизация ущерба должна быть основной целью капитана и экипажа. Сбор и предоставление полной информации о происшествии позволяет судовладельцу и страховщику правильно оценить ситуацию и предпринять необходимые меры. Неправильные действия капитана могут затруднить процесс урегулирования претензий и увеличить финансовые потери для всех сторон.

Заблуждение о бесплатности страховых выплат часто приводит к недооценке важности предотвращения аварий. Страховые выплаты не являются бесплатными, а увеличивают общие расходы судовладельца на страхование.

Оценка ситуации после морского происшествия распадается на несколько составляющих:

- непосредственно оценка морского происшествия (аварии);

- оценка безопасности экипажа судна и морского торгового судна;

- оценка временных затрат на исправление ситуации (если необходимо);

- оценка возможности контактов с судовладельцем, корреспондентом клуба взаимного страхования или аварийным комиссаром страховщика.

При этом преследуются цели:

- минимизации ущерба, причиненного морским происшествием;

- зашита интересов судовладельца, перевозчика, фрахтоателя;

- исключение собственной вины капитана во всем происходящем.

На капитане лежит ответственность за подготовку надлежащих, претензионно-доказательных документов по факту морского происшествия. Конкретный перечень документов, который необходим, определяется в зависимости от оценки данного происшествия.

Существуют определенные принципы подготовки документов по факту морского происшествия:

- Основанием для оценки морского происшествия служат сведения, содержащиеся в судовом журнале, а также рапорт капитана. Все прочие документы играют вспомогательную роль.

- Документы должны содержать факты. Любые мельчайшие подробности до и в момент морского происшествия должны находить соответствующее отражение в документах. Факты в представленных документах не должны противоречить друг другу. Например, рапорт первого помощника капитана не должен противоречить рапорту капитана.

- Документы не должны содержать мнения относительно собственной вины судна. Мнения о причинах морского происшествия, с точки зрения определения вины за происходящее, должны быть предметом отдельных документов. Следует иметь в виду, что любое морское происшествие может стать предметом судебного разбирательства, где каждая сторона, доказывая свою правоту, представляет свой комплект претензионно-доказательных документов по факту морского происшествия.

- После того, как будет получена информация о имевшем место морском происшествии, ряд представителей противоположной стороны в возникшем споре будет пытаться проникнуть на судно, с целью конкретизирования и уточнения каких-либо об стоятельств. Следует избегать такой практики. Капитан должен запретить несанкционированный доступ на судно посторонних лиц без его разрешения. Необходимо обеспечить идентификацию личности всех лиц, поднимающихся на борт судна, путем сличения данных, содержащихся в предъявляемых документах. По мере возможности необходимо заручиться согласием судовладельца либо представителя судовладельца на ведение переговоров с представителями противоположной стороны.

- В период расследования причин морского происшествия, в котором участвует оспаривающая сторона или ее представитель, следует проявлять особую осторожность. Форму официальной дачи показаний следует, если это возможно, согласовать с судовладельцем – представителем страховщика или клуба взаимного страхования.

Избегать подписывать документы, которые являются оформленными протоколами о даче официальных показаний.

- Не следует подписывать непонятных по содержанию документов. Универсальным языком международного общения в морском торговом судоходстве является Тренировочные Marlins тесты онлайнанглийский язык. Подтверждая на копии получение документов, следует только дописать дополнительную английскую формулу в словосочетании «for receipt only» (т. е. подтверждаю настоящим только получение документов) или в словосочетании «without any prejudice to my vessel’s liability» (т. e. без рассмотрения вопроса об ответственности судна). Возможно также совершить надпись «see attached letter» (т. е. смотри письмо в приложении – в случае, когда следует взаимный обмен письмами с претензиями, предъявляемыми каждой из сторон).

- После морского происшествия следует дать распоряжение для всех членов экипажа, и всем лицам находящимся на борту, запретить высказывать какое-либо мнение относительно произошедшего события и вступать в личный контакт с посторонними людьми. Важно избегать высказывания мнения о собственной вине во время сеансов радиосвязи, в т. ч. с помощью средств космической связи с судовладельцем. Избегать в общении формулировок, которые бы самообвиняли судно и судовладельца в причинах морского происшествия (т. н. self-incriminating).

Документы, используемые для решения вопроса о страховой выплате по условиям договора морского страхования, систематизированы в таблице 2.

| Таблица 2. Документы, используемые для решения вопроса о страховой выплате по условиям договора морского страхования (Claims Documents) | |

|---|---|

| Заявление страхователя по факту страхового случая, имея в виду донесение о повреждениях и причиненных убытках | Damage report |

| Выписка из судового журнала | Ship’s log abstract |

| Диспаша | Statement of general average |

| Счет-фактура | Invoice |

| Фрахтовый счет | Freight account |

| Копия коносамента | Copy of bill of lading |

| Тальманский счет; тальманка | Tally sheets |

| Весовой сертификат | Weight certificate |

| Весовой сертификат | Weight certificate |

| Отчет по количеству груза, выгруженного с судна | Outturn report |

| Выписка из грузовой книги | Cargo book abstract |

| Штурманская расписка | Mate’s receipt |

| Маркировочные ярлыки на упаковке по числу грузовых мест | Marks and numbers |

| Тальманские листы | Tally sheets |

| Пояснительная записка тальмана к тальманскому счету; тальманский отчет | Tally reports |

| Весовой сертификат | Weight certificate |

| Генакт: отчет по количеству груза, выгруженного с судна | Outturn report |

| Свидетельство об осмотре груза | Survey certificate |

| Ветеринарный сертификат | Veterinary certificate |

| Фитосанитарный сертификат | Phytosanitary certificate |

Общая характеристика и оценка объектов морского страхования

Понятие объекта морского страхования и морской сюрвей

Устанавливаемые правоотношения по поводу морского страхования между участниками этих правоотношений – страхователем и страховщиком – исходят из имеющегося объекта морского страхования. Всякий имущественный интерес, связанный с торговым мореплаванием, может представлять объект морского страхования. В качестве основных объектов морского страхования рассматриваются:

- суда;

- перевозимые грузы;

- жизнь и здоровье членов экипажа и пассажиров;

- гражданско-правовая ответственность перевозчика и других участников транспортного процесса (например, морского агента) за ущерб, причиненный третьим лицам.

К числу возможных объектов морского страхования относится упущенная коммерческая выгода, связанная с процессом морской перевозки грузов, т. е.:

- потеря фрахта;

- бремя расходов, причитающихся по общей аварии;

- различные штрафные санкции, предъявляемые к судовладельцу;

- а также судебные издержки по рассмотрению спорных дел в суде и арбитраже.

Объекты морского страхования весьма разнообразны и конкретно указываются в договоре страхования или правилах страхового клуба. Их детальное описание содержится в лицензированных правилах страховщика. Страхователь вправе ознакомиться с этими правилами в любой момент. В России контроль за страховой деятельностью осуществляет Департамент страхового надзора Минфина РФ.

Действующий в настоящее время Кодекс торгового мореплавания РФ (ст. 248) определяет широкий круг объектов морского страхования, однако наиболее распространенными из их перечня являются:

- судно;

- груз;

- фрахт;

- а также гражданско-правовая ответственность судовладельца и морского перевозчика за имущественный вред, причиненный третьим лицам.

Наличие объекта морского страхования ставит перед страховщиком задачу его экспертной оценки на предмет соответствия требованиям имеющихся правил и условий страхования, а также определения меры стоимости этого объекта.

Что такое мера стоимости?

Под мерой стоимости понимается денежная оценка объекта морского страхования в текущих ценах и выраженная в валюте страхования.

Без соответствующей денежной оценки страховщик не может принять объект морского страхования и совершать дальнейшие правовые действия по заключению договора страхования или введению судна в клуб взаимного страхования судовладельцев. Валютой страхования называется денежная единица, в которой выражен объект морского страхования. Эта валюта может быть выражена в национальных (например, доллары США) или расчетных (например, специальные права заимствования) денежных единицах.

Различают оценку объекта морского страхования, произведенную силами страховщика и внешними независимыми экспертами.

Что такое Андеррайтинг?

Андеррайтинг (underwriting) – это оценка объекта морского страхования, с точки зрения целесообразности дальнейшего заключения договора морского страхования в отношении данного объекта или введения судна в клуб взаимного страхования.

Специалисты занимающиеся решением этих вопросов, называются страховыми андеррайтерами (insurance underwriters) или морскими андеррайтерами (marine underwriters). По результатам андеррайтинга принимается крайне ответственное решение – заключать договор морского страхования или вводить судно в клуб взаимного страхования, либо ограничиться мотивированным категорическим отказом потенциальному страхователю. Взвешенность принимаемых здесь решений напрямую увязывается с финансовыми результатами хозяйственной деятельности страховщика.

Источник: Unsplash.com

Технико-экономический аспект оценки объекта морского страхования носит название сюрвейя (survey), а специалисты, занятые на этом участке работы, называются сюрвейерами (surveyors). Сюрвей проводится на стадии, предшествующей заключению договора страхования или введению судна в клуб взаимного страхования, а также по факту страхового случая, когда требуется установить действительные размеры материального ущерба, причиненного страхователю, и произвести страховую выплату либо дать мотивированный отказ. Документально оформленные выводы сюрвея в форме отчетов, актов, докладов и т. п. используются в андеррайтинге.

Различают:

- сюрвейеров морского страховщика;

- и независимых сюрвейеров.

В РФ сюрвейерская деятельность подлежит обязательному государственному лицензированию со стороны Департамента морского транспорта Министерства транспорта Российской Федерации.

Сюрвейеры, работающие в аппарате морского страховщика, также называются аварийными комиссарами (loss adjusters). К независимым сюрвейерам в качестве юридических или физических лиц относятся классификационные общества, а также специализированные сюрвейерские фирмы либо отдельные дипломированные специалисты.

Международная страховая практика из числа независимых морских сюрвейеров выделяет:

- судовых сюрвейеров (ships surveyors);

- сюрвейеров-дизелистов (engineers surveyors);

- и грузовых сюрвейеров (cargo surveyors).

Судовые сюрвейеры обеспечивают экспертную оценку корпуса судна с точки зрения надежности и безопасности для мореплавания. Сюрвейеры-дизелисты обеспечивают экспертную оценку:

- судовых энергетических установок,

- двигателей и механизмов.

Грузовые сюрвейеры дают экспертные заключения в отношении грузов, принятых или принимаемых к морской перевозке. Квалификация и профессиональный уровень перечисленных сюрвейеров подтверждается соответствующими лицензиями и сертификатами, а также наличием аккредитации.

Результаты деятельности независимого сюрвейера оформляются в форме акта независимой экспертизы или в форме отчета (survey report), где клиенту оперативно и своевременно предоставляется необходимая информация в полном объеме. Основная функция независимого сюрвейера – помочь клиенту грамотно защитить себя в случае возникновения убытков.

В РФ крупнейшими независимыми сюрвейерами являются Российский морской регистр судоходства и Торгово-Промышленная Палата РФ (в части технической экспертизы грузов).

Андеррайтинг морских судов

Морское страхование охватывает как действующие, так и строящиеся суда. Андеррайтинг основан на анализе технических характеристик, класса судна, присвоенного классификационным обществом, и истории его эксплуатации. Класс судна, подтверждаемый периодическими освидетельствованиями Российского морского регистра судоходства, играет ключевую роль в оценке риска и определении условий страхования.

В результате морской страховщик, опираясь на данные системы обязательной сертификации морских гражданских судов, получает:

- подтверждение соответствия морских судов установленным требованиям национальных и международных нормативных актов;

- обеспечение безопасного плавания судов в соответствии с их назначением;

- гарантии охраны человеческой жизни на море;

- обеспечение предотвращения загрязнения с судов для охраны окружающей среды.

Сертификаты и свидетельства, выдаваемые Российским морским регистром судоходства на суда в эксплуатации, имеют международное признание, т. е. судовые документы признаются:

- ведущими страховыми и фрахтовыми компаниями;

- а также морскими администрациями и портовыми властями.

Флот судоходной компании для целей морского страхования выражается количеством находящихся в эксплуатации судов и их суммарной мощностью. Вместе с тем в целом мировой транспортный флот примерно на 3,6 % состоит из негрузовых судов. Группа негрузовых судов включает:

- пассажирские и круизные суда;

- пассажирские паромы;

- Морские буксирные суда, классификация и видыбуксирные суда;

- суда снабжения;

- Рыбопромысловый флотрыболовные суда;

- ледоколы и другие.

Около 96,4 % мирового транспортного флота составляют грузовые суда.

Это:

- танкеры,

- балкеры,

- контейнеровозы,

- Транспортные суда рефрижераторного типарефрижераторные суда,

- суда для генеральных грузов,

- трайлеры (ро-ро),

- газовозы,

- суда для перевозки химических продуктов,

- автомобилевозы,

- комбинированные суда.

По району плавания (trading limits) Грузовые и грузопассажирские морские транспортные судаморские транспортные суда подразделяются на суда:

- неограниченного океанского;

- и ограниченного морского плавания.

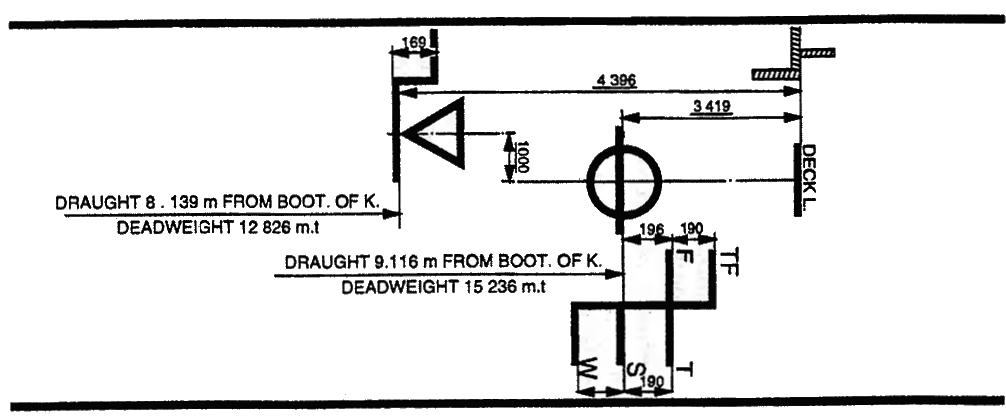

Район плавания судна определяет условия его страхования. Нарушение установленных границ без согласия страховщика может привести к потере страхового покрытия. Суда, предназначенные для плавания во льдах, имеют специальный ледовый класс. Грузовая марка, выдаваемая Российским морским регистром судоходства, подтверждает соответствие судна требованиям безопасности и является обязательным документом для всех морских судов.

Общий вид грузовой марки показан на рис. 3.

TF (Tropical Freshwater) – Тропическая грузовая марка надводного борта для плавания в пресной выоде; F (Freshwater) – Грузовая марка надводного борта (на круге Плимсоля) для плавания в пресной воде в летнее время; T (Tropical salt water) – Тропическая грузовая марка надводного борта для плавания в соленой воде; S (Summer salt water) – Летняя грузовая марка надводного борта для плавания в соленой воде; W (Winter salt water) – Зимняя грузовая марка надводдного борта для плавания в соленой воде; WNA (Winter North Atlantic) – Зимняя грузовая марка надводного борта для плавания в Северной части Атлантического океана

Дедвейт является постоянной величиной для данной грузовой линии 1-6, и изменяется только от календарного времени года и района плавания.

Это означает, что каждой грузовой линии 1-6, допустимого значения можно подобрать соответствующий дедвейт.

Грузоподъемность (DWT cargo; cargo deadweight) – эксплуатационно-техническая характеристика судна, показывающая, какую максимальную массу груза в пределах грузовой марки может принять судно, сохраняя мореходность. Показатель грузоподъемности выражается в тоннах. Грузоподъемность есть разница между дедвейтом и массой запасов:

- топлива,

- воды,

- снабжения,

- и экипажа,

которую судно может принять в данном рейсе. Это переменная величина, т. к. зависит от условий каждого конкретного рейса судна:

- длительности и района плавания;

- возможности пополнения судовых запасов и бункера в промежуточных портах и других факторов.

Используя специальную таблицу – грузовую шкалу, показывающую изменение грузоподъемности и высоты надводного борта судна при изменении его осадки, можно определять массу находящегося на судне груза по его осадке и наоборот, по массе принятого груза знать осадку судна.

Грузовместимость (cargo capacity) – эксплуатационно-техническая характеристика судна, характеризующая объем грузовых помещении судна, выраженный в кубических метрах или кубических футах. Различают грузовместимость судна насыпью, характеризующую вместимость судна для насыпных грузов, и грузовместимость судна киповую для штучных грузов (в мешках, ящиках, бочках, кипах и т. д.). Киповая грузовместимость меньше грузовместимости судов насыпью на 5-10 %. Это объясняется тем, что при перевозке насыпных грузов грузовые помещения используются более полно, в то время как при перевозке штучных грузов теряется пространство за рыбинсами, между выступами шпангоутсов и Палубные конструкции морских деревянных судовбимсов.

Предлагается к прочтению: Проведение расследований инцидентов и аварий на море

Грузовместимость судна зависит от его конструкции и не связана с тоннажем. Тоннаж – это объем внутренних помещений судна, измеряемый в регистровых тоннах. Различают брутто-тоннаж (общий объем) и нетто-тоннаж (используемый для расчета портовых сборов и страховых взносов). Андеррайтинг учитывает различные характеристики судна, включая тоннаж, для оценки рисков и определения стоимости страхования. Для строящихся судов проводится обязательная сертификация соответствия техническим требованиям.

Судно вносится в «Регистровую книгу судов», которая содержит основные данные о:

- судне, его механизмах;

- районе плавания;

- грузовых трюмах;

и другие сведения, используемые при фрахтовании, морском страховании и для других целей.

Морское страхование тесно связано с банковским кредитованием на строительство судов. Судно, являющееся залогом по кредиту, обязательно страхуется. Это связано с высокой стоимостью строительства и длительными сроками возведения судов.

Судостроение аккумулирует в своей продукции достижения ряда отраслей промышленности:

- металлургии,

- машиностроения,

- электроники и других.

Объемы морских пере возок растут примерно на 2 % в год. Соответственно, растут и размеры мирового торгового флота. Они определяются не только количеством перевозимого груза и дальностью перевозок, но и производительностью судов, зависящих от эксплуатационной скорости, времени пребывания в портах, длительности стоянки на ремонте. Более 80 % мирового судостроения – это простое и среднее судостроение, т. е.:

- танкеры,

- навалочные суда,

- и контейнеровозы.

Важнейшие критерии для судовладельца и морского страховщика – это цена, сроки поставки, технические характеристики и эксплуатационная надежность вводимого в строй судна. Цены на суда в постройке не являются фиксированными, поскольку все контракты заключаются в разовом порядке, основой для установления цены служит стоимость постройки судна.

При этом во внимание принимаются следующие основные параметры, которыми определяется цена на судно:

- себестоимость постройки судна;

- условия платежа;

- финансовые возможности судоверфи;

- обменный курс национальной валюты по отношению к доллару США.

Для судовладельца судна, находящегося в постройке, крайне важно заключить контракт с условием рассрочки платежа судоверфи за выполненный объем работ. Судовладелец прибегает к банковскому кредиту на оплату платежей судоверфи, а также поставщикам-смежникам. В ряде стран государство берет на себя гарантии по кредитованию коммерческими банками постройки судна. В отсутствие государственных гарантий коммерческие банки кредитуют строительство новых судов под залог находящихся в эксплуатации судов данной судоходной компании.

Имеются существенные различия при продаже судов, строящихся на экспорт и для внутреннего заказчика. Экспортные кредиты регулируются международным соглашением и обычно предоставляются на следующих условиях:

- размер кредита составляет 80 % от цены контракта;

- срок погашения кредита 8 лет;

- ставка ссудного процента 8,5 %.

Государственная политика в области судостроения часто предусматривает льготное кредитование судовладельцев. Например, в Японии судовладельцы могут получить кредиты на 90 % стоимости судна со льготной процентной ставкой и длительным сроком погашения. Научно-технический прогресс стимулирует создание более крупных, быстрых и Специализированные суда морского и речного плаванияспециализированных судов, отвечающих современным требованиям рынка.

Понятие введенного судна

Существует два основных вида морского страхования:

- в акционерной компании (каско);

- и в клубе взаимного страхования (КВС).

КВС имеет свои правила введения судна. Заявление о введении может подать не только судовладелец, но и другие заинтересованные лица. Решение о введении принимает Правление КВС.

Заявитель должен сообщить КВС следующие сведения, необходимые для достоверного суждения о степени страхового риска для вводимого судна:

- название судна;

- порт приписки (регистрации) и государство флага;

- присвоенный классификационным обществом (каким) класс судна;

- брутто- и нетто-регистровый тоннаж судна;

- год постройки судна;

- общее описание конструктивных особенностей судна, включая развернутые характеристики состояния грузовых и/или пассажирских помещений судна – район плавания и общую характеристику грузов, которые предполагается перевозить на этом судне;

- количественный и национальный состав командного состава и членов экипажа введенного судна, включая подробную ха рактеристику условий трудовых контрактов (судовая роль), за ключенных с ними;

- объем требуемого страхового покрытия в КВС.

КВС может запросить дополнительную информацию о судне для оценки риска. На основе этой информации клуб рассчитывает страховую премию (тариф) и направляет заявителю предложение (offer). Заявитель, согласившись с предложением, подтверждает это в письменном виде (notice).

После того, как клиент соглашается с рассчитанной страховой премией, между ним и клубом взаимного страхования заключается договор морского страхования. Обычно этот процесс проходит через страхового брокера, который составляет специальный документ – брокерский слип.

Что такое брокерский слип?

Брокерский слип – это специальный документ, который составляется страховым брокером и содержит информацию о страховом договоре. По сути, это своего рода проект договора, который еще не вступил в силу.

Когда слип подписывает представитель клуба, это означает, что договор вступил в силу. В подтверждение этого клиент получает сертификат.

За свои услуги брокер получает комиссию, которую оплачивает либо клуб, либо клиент – зависит от законодательства конкретной страны.

Договоры морского страхования в клубах обычно заключаются на один год, начиная с 20 февраля. Если с судном произойдет страховой случай, то претензии по нему можно предъявить только за этот период, если в правилах клуба не указано иное.

Сертификат о введенном судне – это документ, подтверждающий, что судно застраховано в клубе взаимного страхования (КВС). Он заменяет традиционный страховой полис, который выдают акционерные страховые компании. Сертификат содержит все условия страхования и выдается вместе с уставом и правилами КВС. По сути, это протокол о намерениях между судовладельцем и клубом, подтвержденный брокерским слипом, подписанным представителем КВС.

В сертификате о введенном судне указаны его название и сумма страхового покрытия. Страхователь обязан своевременно сообщать в КВС обо всех изменениях, влияющих на страховой риск, включая состояние судна, его владельца и оператора. Судно должно соответствовать классу, присвоенному авторитетным классификационным обществом. Страхователь обязан информировать как КВС, так и классификационное общество о любых инцидентах, которые могли повлиять на состояние судна. КВС имеет право проверять всю информацию, связанную с классом судна. Обо всех изменениях класса судна страхователь обязан немедленно уведомлять клуб.

Источник: Pixabay.com

Страхователи, члены КВС, обязаны соблюдать все международные и национальные требования к безопасности судна. Это включает требования SOLAS (Международной конвенции по охране человеческой жизни на море) и других международных соглашений. Судно должно соответствовать классу, присвоенному одним из классификационных обществ, входящих в Международную ассоциацию классификационных обществ (IACS). Страхователь обязан выполнять все рекомендации и требования классификационного общества.

Клуб взаимного страхования (КВС) имеет право проводить инспекции судна в любое время. Чаще всего инспекции проводятся для судов старше 10 лет или для судов, владельцы которых часто подают страховые требования. КВС также анализирует статистику аварийности по районам плавания и типам судов для определения приоритетных объектов инспекции. Результаты этих анализов могут привести к дополнительным проверкам, независимо от класса судна, присвоенного классификационным обществом. Все процедуры инспекции регулируются клубными правилами.

Результаты инспекции оформляются актом и приобщаются к делу страхователя. До подписания договора страхования все расходы на инспекцию оплачивает заявитель. После заключения договора расходы на инспекцию несет клуб, но они учитываются в истории убытков страхователя.

КВС рассчитывает индивидуальную страховую премию для каждого судна. Эта премия, устанавливаемая в процентах от страховой суммы, покрывает будущие выплаты по страховым случаям, расходы на перестрахование и управление клубом. Она может корректироваться с учетом инфляции и пополнения резервных фондов. При расчете премии учитываются различные факторы, такие как характеристики судна, история его эксплуатации и текущая рыночная ситуация.

Базовыми критериями при исчислении величины страховой премии КВС в отношении введенного судна являются следующие:

- страна регистрации судна;

- год постройки судна;

- брутто-регистровый тоннаж;

- тип судна (целевое назначение).

Помимо перечисленных базовых критериев, при исчислении величины страховой премии клуб взаимного страхования принимает во внимание целый ряд различных дополнительных факторов.

К числу таких дополнительных факторов отно сятся:

- район плавания (ограничения по району плавания);

- общая характеристика грузов, предназначенных к морской перевозке на данном судне;

- содержание условий договора морской перевозки грузов;

- содержание трудовых контрактов (судовая роль), заключенных с членами экипажа;

- количественные и качественные характеристики экипажа введенного судна (профессиональные навыки, знания, опыт);

- наличие или отсутствие каких-либо конкретных схем социального страхования членов экипажа введенного судна в странах, резидентами которых они являются; наличие или отсутствие каких-либо договоров личного страхования (жизни, от несчастных случаев и др.) у членов экипажа, заключенных или инициированных к заключению по инициативе заявителя в КВС, – содержание страховой истории члена КВС (если такая имеется). Страховая история представляет собой информационное досье по страховым выплатам, страховым случаям и их обстоятельствам, заводимое в отношении каждого члена клуба взаимного страхования;

- информация, касающаяся профессионального опыта и знаний оператора введенного судна.

Страховая премия в КВС состоит из двух частей:

- аванса,

- и окончательного расчета.

Аванс выплачивается сразу, а окончательный расчет может быть скорректирован в зависимости от убытков за год. Клуб может предоставлять скидки на премию за безаварийную эксплуатацию судна. Все полученные КВС средства, включая страховые премии и инвестиционный доход, используются для покрытия убытков и расходов клуба. Инвестиционный доход может быть использован для снижения страховых премий или покрытия чрезвычайных расходов. Клуб формирует резервы для покрытия возможных убытков и управляет своими финансами с помощью профессиональных менеджеров.

Капитан судна должен иметь список корреспондентов клуба взаимного страхования для связи в зарубежных портах. Корреспонденты оказывают юридическую и техническую помощь при возникновении спорных ситуаций, например, при претензиях грузовладельцев.

Капитана рекомендуется вызывать корреспондента КВС:

- При возникновении сомнений в состоянии груза: Если экспедитор настаивает на подписании “чистого” коносамента, несмотря на видимые повреждения груза, капитан должен зафиксировать это и вызвать корреспондента.

- При любых других ситуациях, которые могут привести к претензиям: Корреспондент может помочь оценить риски и предпринять необходимые меры для защиты интересов судовладельца.

Вызов корреспондента клуба взаимного страхования в порту погрузки крайне важен, особенно при возникновении споров о состоянии груза. Это прямо предусмотрено клубными правилами и позволяет защитить интересы судовладельца.

Почему важно вызвать корреспондента:

- Защита от претензий: Корреспондент поможет предотвратить или уменьшить размер будущих претензий.

- Документальное подтверждение: Корреспондент зафиксирует все факты, которые могут быть использованы в случае спора.

- Экспертная оценка: Корреспондент оценит ситуацию и даст рекомендации капитану.

Капитан должен вызвать корреспондента, если:

- Экспедитор настаивает на подписании “чистого” коносамента, несмотря на видимые повреждения груза.

- Существуют другие сомнения относительно состояния груза.

Вызов корреспондента – это инвестиция в безопасность судовладельца. Хотя это влечет дополнительные расходы, они могут быть значительно меньше, чем убытки от необоснованных претензий.

Важно предоставить корреспонденту всю необходимую информацию и документацию. Это позволит ему эффективно защитить интересы судовладельца.

Вызов корреспондента клуба взаимного страхования при обнаружении повреждений груза во время выгрузки является обязательной процедурой, обеспечивающей защиту интересов судовладельца.

При обнаружении повреждений, недостачи груза или других отклонений от оговоренных условий перевозки, капитан судна должен незамедлительно предпринять ряд действий. Во-первых, необходимо вызвать корреспондента клуба взаимного страхования, который поможет оценить масштабы ущерба, составить необходимые документы и провести переговоры с грузовладельцем или его представителем. Во-вторых, следует составить акт о повреждении груза, в котором детально описать все обнаруженные повреждения, их характер, количество и возможные причины возникновения. Желательно также сфотографировать поврежденный груз, чтобы иметь неопровержимое доказательство факта повреждения. Кроме того, необходимо выставить морской протест – официальный документ, подтверждающий, что повреждение груза произошло не по вине судна или его экипажа. И наконец, важно сохранить все документы, связанные с перевозкой груза, такие как коносаменты, коммерческие инвойсы, упаковочные листы и другие.

Читайте также: Претензии и иски в судоходстве: что нужно знать отправителю и получателю груза

Вызов корреспондента клуба взаимного страхования крайне важен, поскольку он позволяет защитить интересы судовладельца, снизить финансовые риски и соответствовать клубным правилам. Отсутствие своевременных действий может привести к предъявлению дополнительных претензий со стороны грузовладельца, осложнению процесса страхового возмещения и значительным финансовым потерям для судовладельца.

Важно помнить, что в большинстве случаев грузополучатель имеет ограниченное время для предъявления претензий, а ответственность за сохранность груза во время перевозки, как правило, лежит на перевозчике. Морской протест играет ключевую роль в случае судебных разбирательств, поскольку является важным доказательством.

Таким образом, своевременный вызов корреспондента клуба взаимного страхования и выполнение всех необходимых процедур являются залогом успешного разрешения спорных ситуаций, связанных с повреждением груза во время перевозки.

Отсутствие оригинала коносамента у грузополучателя требует обязательного вызова корреспондента КВС. Согласно клубным правилам, в такой ситуации необходимо получить гарантийное письмо от собственника груза.

Соблюдение описанных правил значительно снижает риск удовлетворения необоснованных претензий. Статистика показывает, что около 35 % всех удовлетворенных претензий в морском судоходстве можно было бы избежать при более тщательном соблюдении процедур со стороны экипажей судов.

Среди явных ошибок, допускаемых экипажами морских торговых судов в транспортном процессе, следует отметить следующие:

- отсутствие надзора за Подготовка грузовых помещений и судовых устройств к приему груза, укладка и крепление грузовпогрузкой груза на борт судна;

- отсутствие реакции на выявленные факты причинения ущерба грузу со стороны работников порта (грузового терминала);

- отсутствие незамедлительной реакции на обнаруженный факт кражи (хищения) груза;

- ненадлежащая подготовка грузовых отсеков, трюмов, палуб и иных помещений судна для приема поступающего на борт груза;

- описки и ошибки в составляемой грузовой документации, в том числе неправильное по форме и содержанию составление грузовых документов.

Судовая ипотека и морское страхование

Судовая ипотека – это залог судна или его части в обеспечение какого-либо требования. Она может быть установлена как по договору (например, при банковском кредите или договоре бункеровки), так и по закону.

Ипотека распространяется не только на одно судно, но и на несколько (общая ипотека). Все условия ипотеки оформляются письменно и нотариально удостоверяются. Информация о ипотеке вносится в крепостную книгу.

Держатель ипотеки может разделить свою задолженность между несколькими судами, но каждое судно отвечает только за свою часть. Это соглашение также фиксируется в крепостной книге.

Держатель ипотеки на судно имеет право защищать свою залоговую стоимость. Если действия собственника судна угрожают уменьшить стоимость заложенного имущества, держатель ипотеки может обратиться в суд и потребовать прекращения таких действий.

В случае, если стоимость судна уже уменьшилась, держатель ипотеки вправе требовать от собственника компенсации или дополнительных гарантий. Если собственник не выполняет требования, держатель может удовлетворить свою задолженность за счет заложенного имущества.

Отношения с морским страховщиком:

- Страховое возмещение выплачивается только с согласия держателя ипотеки.

- Страхователь обязан уведомить держателя ипотеки о страховом случае.

- Страховое возмещение может быть выплачено страхователю при условии его использования для восстановления судна.

- Держатель ипотеки имеет право на страховое возмещение даже в случае недобросовестных действий страхователя.

Если морской страховщик полностью или частично погашает долг перед держателем ипотеки, то он становится новым держателем ипотеки. Об этом вносится соответствующая запись в крепостную книгу.

Держатель ипотеки может реализовать свои права только через публичные торги. Любые другие способы приобретения судна в счет долга являются недействительными.

Источник: Unsplash.com

Передача прав по ипотеке другому лицу возможна только при наличии нотариально заверенного согласия собственника судна, которое вносится в крепостную книгу.

Судовая ипотека устанавливается двумя способами: по решению суда для обеспечения исковых требований и по соглашению сторон для обеспечения договорных обязательств.

Морская задолженность возникает автоматически при эксплуатации судна и обеспечивает требования не только к собственнику, но и к судовладельцу и капитану. Она переходит вместе с судном к новому владельцу, независимо от его осведомленности об этом обременении. Эта задолженность не вносится в крепостную книгу.

Морской задолженностью обеспечиваются следующие требования:

- по заработной плате и другим денежным выплатам, которые не выплачены капитану, команде и другим членам судового экипажа, в том числе взносы по социальному страхованию этих лиц;

- возникающие в связи с гибелью людей, которые находятся в непосредственной связи с эксплуатацией судна, или причинением им телесных повреждений на суше или на воде;

- в связи с вознаграждением за спасение;

- возникающие в связи с портовыми сборами, сборами за проход через каналы и за пользование другими навигационными путями, а также лоцманскими сборами;

- возникающие в связи с прямым ущербом, причиненным эксплуатацией судна, за исключением ущерба товарам, контейнерам и имуществу пассажиров. Срок, в течение которого могут быть предъявлены эти требования, составляет один год с момента их возникновения.

Требования, обеспеченные морской задолженностью, удовлетворяются раньше других, в том числе и раньше требований, обеспеченных судовой ипотекой.

Россия присоединилась к Международной конвенции о морских залогах и ипотеках в 1999 году. Этот международный договор устанавливает общие правила для морских залогов и ипотек, в том числе порядок их удовлетворения.

Согласно Конвенции:

- Очередность удовлетворения ипотек определяется законодательством страны, где она была зарегистрирована.

- Процедура принудительного взыскания регулируется законами страны, где это происходит.

Таким образом, Конвенция обеспечивает международную унификацию в области морских залогов и ипотеках, но при этом учитывает особенности национального законодательства каждой страны.

Под морским залогом в Конвенции подразумеваются все виды требований к собственнику, фрахтователю по димайз-чартеру, управляющему или оператору судна, касающиеся:

а) заработной платы и других сумм, причитающихся капитану, командному составу и другим членам экипажа в связи с их работой на судне, включая расходы по репатриации и взносы в фонд социального страхования, выплачиваемые от их имени;

б) гибели или получения телесных повреждений на суше или на воде, если они непосредственно связаны с эксплуатацией судна;

в) вознаграждения за спасание судна;

г) выплаты портовых и лоцманских сборов;

д) гражданских правонарушений, связанных с нанесением материального ущерба или вреда в процессе эксплуатации судна, за исключением утраты или повреждения груза, пассажиров и багажа, перевозимых на судне.

Вышеуказанные требования, обеспеченные морскими залогами, имеют приоритет перед зарегистрированными ипотеками и обременениями. В первую очередь удовлетворяются требования, касающиеся вознаграждения за спасание судна. В дальнейшем требования удовлетворяются в том порядке, в котором они перечислены. За исключением требования, касающегося вознаграждения за Подготовка экипажа к борьбе за живучесть суднаспасание судна, все морские залоги имеют одинаковую очередность удовлетворения в отношении друг друга. Если же окажется, что требований, касающихся вознаграждения за спасание судна, несколько, то они удовлетворяются в порядке, обратном времени их возникновения. При этом они считаются возникшими с момента завершения каждой спасательной операции.

Международная конвенция о морских залогах и ипотеках устанавливает следующие важные принципы:

- Право удержания: Каждое государство может предусмотреть право для судостроительных и Технико-организационная характеристика судоремонтного предприятиясудоремонтных предприятий удерживать судно до полного погашения долга за его строительство или ремонт.

- Следование залога за судном: Морской залог остается связанным с судном, даже если оно будет продано новому владельцу.

- Срок давности: Морские залоги погашаются через год после их возникновения, если судно не было арестовано и продано.

- Прекращение залогов при продаже: Принудительная продажа судна приводит к прекращению всех зарегистрированных залогов, кроме тех, которые были приняты покупателем.

Таким образом, Конвенция обеспечивает международную унификацию в области морских залогов, гарантируя, что кредиторы смогут защитить свои права даже при смене собственника судна.

Андеррайтинг грузов и грузовых контейнеров, принимаемых к морской перевозке

Обеспечение сохранности грузов, перевозимых морским путем, является основным вопросом андеррайтинга для целей морского страхования. Страховой риск, влекущий за собой возмещение ущерба страхователю, рассматривается андеррайтером с позиций физических и химических свойств грузов, принимаемых к морской перевозке, а также выбранных условий перевозки:

- рода тары,

- вида упаковки,

- маркировки.

В центре внимания андеррайтера находятся четыре фактора:

- Стоимостное выражение груза в валюте страхования, которое должно отражать его действительную стоимость на день заключения договора страхования.

- Натурально-вещественное выражение груза, т. е. количество коробок, ящиков, мешков, тюков и т. п., составляющих судовой груз и отраженных в соответствующих документах.

- Внутренние пороки груза (точнее, их наличие или отсутствие), т. е. выявление физических, химических и иных свойств, которые могут привести к гибели или повреждению груза (в т. ч. утрате товарного вида) в результате естественной убыли, гидроскопичности, взрывоопасности, гниения, самовозгорания и т. п. во время морской перевозки, складирования и доставки грузополучателю.

- Габариты груза, принимаемого к морской перевозке, т. е. максимальные размеры грузового места.

При страховании грузов учитывается их характер. Грузы делятся на несколько видов.

Генеральные грузы – это различные товары, перевозимые поштучно или в упаковке. Они могут быть как небольшими, так и крупногабаритными и тяжелыми.

Массовые грузы – это большие объемы однородных грузов, перевозимых без упаковки. К ним относятся:

- сыпучие материалы (зерно, руда);

- навалочные (уголь, щебень);

- жидкие (нефть, растительные масла) и другие.

Категорию особорежимных грузов составляют опасные грузы, т. е. вещества и предметы, которые вследствие их специфических свойств при хранении, перевозке, перегрузке могут служить причиной повреждения транспортного средства, складов, перегрузочных устройств, а также увечий, отравлений, ожогов, ионизирующего облучения или заболевания людей, а также к взрыву, пожару, повреждению сооружений, транспортных средств и судов.

Показатели и критерии отнесения веществ, материалов и изделий к опасным грузам установлены ГОСТом 19433-88.

При страховании грузов важно учитывать их специфику.

Физико-химические свойства груза нельзя изменить упаковкой. Однако правильная упаковка снижает риски при транспортировке опасных грузов. В России действует обязательная сертификация тары и упаковки для опасных грузов.

Нестандартные грузы, такие как:

- крупногабаритные;

- тяжелые;

- опасные или требующие особых условий хранения (например, скоропортящиеся продукты или живые животные);

требуют особого внимания при перевозке. Для них могут применяться специальные технологии и оборудование, включая рефрижераторы для скоропортящихся грузов.

При морских перевозках часто возникают ситуации, когда определить причину повреждения груза сложно. Например, повреждение упакованных стальных прутьев может быть связано как с внутренними дефектами, так и с нарушением упаковки.

- Цемент может комковаться из-за влаги;

- рыба, мука – самоокисляться;

- а оцинкованное железо – коррозировать.

Чтобы доказать, что повреждение груза произошло не по вине перевозчика, а из-за его внутренних свойств, страховщику необходимо тщательно анализировать всю доступную информацию. Важную роль при этом играет грузовой журнал. В нем фиксируется информация о грузе, его размещении на судне и принятых мерах безопасности. Анализ данных грузового журнала позволяет определить, были ли соблюдены все необходимые условия перевозки и исключить возможные ошибки экипажа.

Транспортабельность груза – это его готовность к морской перевозке, включая соответствующую тару, упаковку и маркировку. Ответственность за приведение груза в транспортабельное состояние лежит на грузоотправителе.

Грузы должны быть надлежащим образом упакованы и маркированы в соответствии с установленными стандартами. Грузоотправитель обязан предоставить перевозчику полную и достоверную информацию о грузе, включая специальные требования к его обработке.

Перевозчик несет ответственность за безопасную перевозку груза с момента его принятия до выдачи. Однако, если груз оказался опасным и его свойства были скрыты грузоотправителем, перевозчик может выгрузить, уничтожить или обезвредить такой груз без компенсации отправителю.

Источник: Unsplash.com

При обнаружении повреждения груза, как получатель, так и перевозчик имеют право осмотреть его. Расходы на осмотр несет тот, кто его инициировал. Если повреждение подтвердится по вине перевозчика, он возместит расходы на осмотр.

Если получатель не заявил о повреждении груза сразу после получения, считается, что груз получен в исправном состоянии. Исключение составляют случаи, когда повреждение было очевидно при обычном осмотре. В таком случае, претензию можно предъявить в течение трех дней.

Международная конвенция по безопасным контейнерам (КБК) была принята в 1977 году с целью повышения безопасности при перевозке грузов в контейнерах и упрощения международных перевозок. Конвенция устанавливает единые стандарты безопасности для контейнеров, используемых на различных видах транспорта.

Контейнер по определению КБК – это прочное многоразовое транспортное оборудование, предназначенное для перевозки грузов различными видами транспорта без промежуточной перегрузки. Контейнеры подлежат обязательной сертификации и периодическому техническому осмотру. Они бывают универсальными и специализированными (например, рефрижераторные). Контроль за безопасностью контейнеров осуществляет Российский морской регистр судоходства.

Предлагается к прочтению: Затонувшее имущество при авариях судов: правовые вопросы и практика их разрешения

Российский морской регистр судоходства осуществляет в России сертификацию и технический надзор за грузовыми контейнерами, обеспечивая соответствие их международным стандартам безопасности. Каждый сертифицированный контейнер должен иметь специальную табличку, подтверждающую его безопасность. Ответственность за содержание контейнера в безопасном состоянии несет его владелец.

Основной объем грузов перевозят в стандартных 20- и 40-футовых контейнерах, хотя все чаще используют специализированные контейнеры (рефрижераторные, танк-контейнеры).

Морской перевозчик не отвечает за сохранность груза внутри неповрежденного контейнера с неповрежденными пломбами. При обнаружении повреждений контейнера или пломб проводится проверка содержимого.

Контейнеры хранятся на специальных терминалах, оборудованных для их обработки. Рефрижераторные контейнеры подключаются к электропитанию. На терминалах возможно формирование сборных грузов в одном контейнере.

При погрузке контейнера на судно проводится только внешний осмотр. Ответственность за сохранность груза внутри контейнера лежит на грузоотправителе. Контейнеры с повреждениями на борт не принимаются.

Контейнерные перевозки являются одним из самых быстро развивающихся секторов морского транспорта.

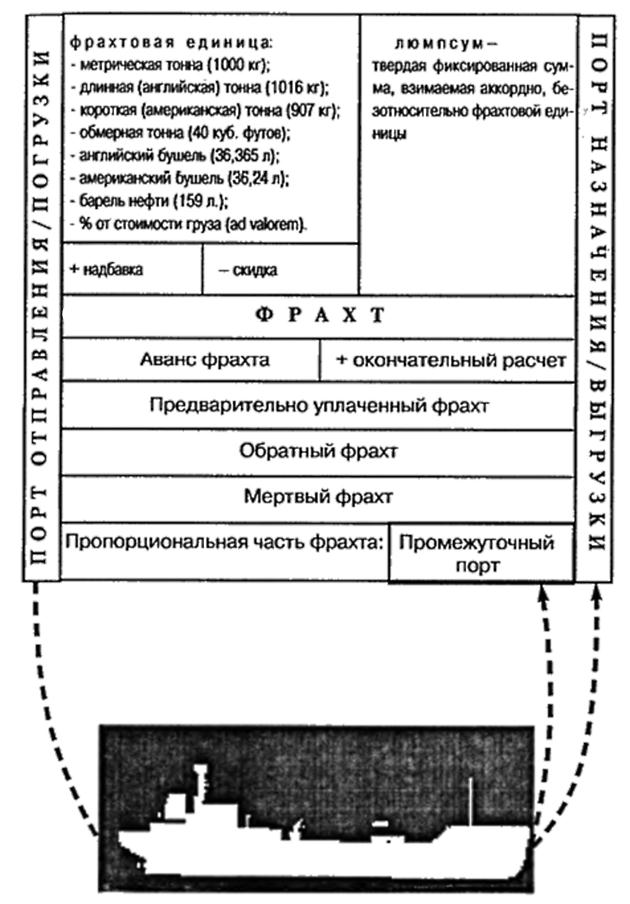

Фрахт как объект морского страхования

К числу объектов морского страхования традиционно относится фрахт. Хотя более точно – потеря фрахта в валюте страхования, обусловленная теми или иными непредвиденными обстоятельствами, складывающимися в процессе морской перевозки. Имущественный интерес к данному страхованию имеет судовладелец (перевозчик), которому причитается к уплате сумма фрахта. Следовательно, страхователем в отношении фрахта выступает судовладелец (перевозчик).

Что такое фрахт?

Фрахт – это плата за морскую перевозку груза, выраженная в денежной сумме. Его размер может быть фиксированным или рассчитываться по тарифу за единицу веса или объема груза. Фрахт оплачивается либо за груз, принятый на борт, либо за доставленный груз, в зависимости от условий договора.

Судовладелец может застраховать свой фрахт, чтобы защитить себя от неуплаты со стороны фрахтователя или грузоотправителя. Фрахтователь или грузоотправитель, в зависимости от условий договора, обязан оплатить фрахт.

Фрахт может рассчитываться по разным методам:

- по весу,

- объему,

- стоимости,

- или комбинированно.

При этом учитывается даже незаполненное пространство в трюме (брокеридж). Для опасных грузов могут применяться специальные тарифы.

Оплата фрахта может производиться как до начала перевозки, так и после ее завершения, или частями. Судовладелец может застраховать фрахт от неуплаты.